Опубликовано

25.08.2021, 04:48Последние годы коммерческие банки активно трансформируют свой бизнес в сторону упрощения обслуживания клиентов, делая акцент на дистанционные каналы обслуживания, такие как банк-клиент или мобильные приложения. Можно наблюдать, как эта активность проявляется у банков в разной степени.

Позитивные тенденции в банковском секторе Узбекистана наметились еще в 2016 году. Однако основным источником негативного результата национальной банковской системы в Узбекистане по прежнему остаются государственные банки.

В коммерческих банках с государственными активами все еще высока доля средств, полученных от правительства.

Так, банковская система Республики Узбекистан характеризуется высокой концентрацией: 84% всех активов банков по-прежнему принадлежат банкам с госдолей, а 64% принадлежат пяти государственным банкам (Национальный банк, «Асака банк», «Промстрой банк», «Ипотека банк» и «Агробанк»). Доля депозитов банков с государственной долей по отношению к кредитам составляет 32.9%. Для сравнения, в частных банках этот показатель составляет около 96%.

Депозиты физических лиц составляют всего 24% от общего объема депозитов в банковской системе, это составляет около 5% ВВП. Одной из важнейших задач сегодня является привлечение сбережений населения в банковскую и финансовую системы.

В 2018-2020 годах количество кредитных организаций увеличилось до 55, в том числе 4 коммерческих банка («Пойтахт Банк», «Тенге Банк», «TBC Банк», «Анор Банк»), микрокредитных организаций до 33 и ломбардов — до 18.

По состоянию на 1 января 2021 года активы коммерческих банков достигли $34.4 млрд (366.1 трлн сумов), увеличившись на 120% по сравнению с 2017-м. В этот период среднегодовой реальный рост (без учета девальвации) составил 24.1%.

В результате либерализации валютной политики уровень долларизации в банковском секторе значительно снизился. В частности, в 2017 году доля валютных активов банков в совокупных активах составляла 64%, а в 2020-м этот показатель снизился до 50.2%. Также за этот период доля кредитов в иностранной валюте снизилась с 62.3% до 49.9%, а доля депозитов в иностранной валюте снизилась с 48.4% до 43.1%.

Реальный рост кредитов в среднем составлял 38.6% в год. По состоянию на 1 января 2021 года общий объем кредитов, выданных экономике, составил $26.06 млрд (277 трлн сумов) и увеличился на 150% по сравнению с 2017 годом.

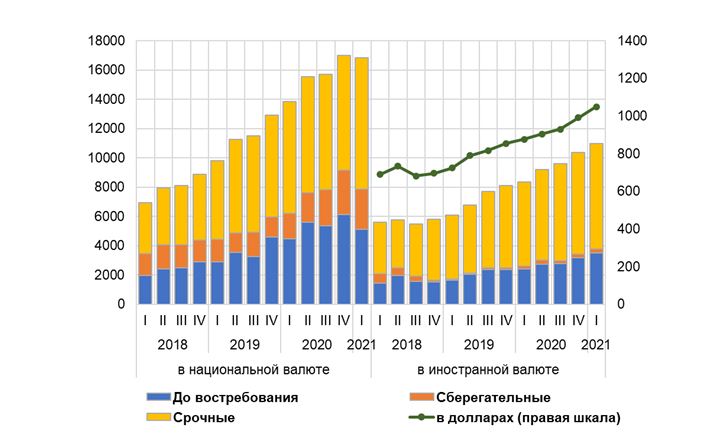

Среднегодовой реальный темп роста депозитов за этот период составил 18.5%.

С либерализацией валютной политики и свободным движением национальной валюты в сентябре 2017 года произошли существенные изменения в развитии банковского сектора за последние четыре года.

Впервые в истории Узбекистана после успешного размещения правительством суверенных еврооблигаций в размере $1 млрд в феврале 2019-го несколько коммерческих банков вышли на международный рынок капитала с целью привлечения долгосрочного капитала.

В частности, в ноябре 2019 года «Узпромстройбанк» сделал первый шаг среди коммерческих банков, выпустив еврооблигации в размере 300 млн евробондов на Лондонскую фондовую биржу. В октябре 2020-го Национальный банк внешнеэкономических связей привлек $300 млн из Лондонской фондовой биржи. В ноябре «Ипотека Банк» также выпустил еврооблигации на сумму $300 млн и стал участником международного рынка капитала с еврооблигациями.

Более того, масштабные реформы, направленные на повышение инвестиционной привлекательности финансового сектора в последние годы, помогли повысить интерес иностранных инвесторов к банковскому сектору:

В 2018-м акционерное общество, управляемое швейцарской компанией ResponsAbility Investments и специализирующееся на инвестициях в развитие, выкупило у IFC 7.66% акций Hamkorbank.

В 2019-м Halyk Bank Казахстана учредил дочернюю компанию Tenge Bank в Ташкенте.

TBC Bank (Грузия), который приобрел Payme в апреле 2019 года, через год открыл свой филиал в Ташкенте как первый цифровой банк в Узбекистане.

В 2020-м Немецкий институт финансового развития (Deutsche Investitions- und Entwicklungsgesellschaft mbH, DEG) и Triodos Investment Management инвестировали в уставный капитал банка «Ипак йули» путем покупки новых выпущенных акций на сумму $25 млн.

По итогам 2020 года объем активов коммерческих банков составил $34.4 млрд (366.1 трлн сумов), из которых $26.06 млрд (277 трлн сумов) пришлось на долю кредитов. При этом номинальный рост активов составил 34.2% по сравнению с 2019-м, а реальный рост (без учета девальвации) — 28%. Примечательно, что доля активов в иностранной валюте в структуре совокупных активов банков постепенно сокращается. Если в 2017 году этот показатель составлял 64%, то к 2020-му он снизился до 50.2%.

По состоянию на 1 января 2021 года остаток кредитов экономике составил $26.06 млрд (277 трлн сумов), что на 30.9% больше по сравнению с 2019-м и на 150% по сравнению с 2017 годом.

Без переоценки кредитов в иностранной валюте реальный рост кредитов составил 24.9%. Доля кредитов в иностранной валюте в общем кредитном портфеле снизилась с 62.3% в 2017 году до 49.9%.

По состоянию на 1 января 2021 года остаток кредитов физическим лицам увеличился на 304% по сравнению с 2017-м (с $1.3 млрд до $5.2 млрд), а объем кредитов промышленности вырос на 126% (с $4.3 млрд до $9.6 млрд). Объем кредитов в секторах торговли и услуг увеличился на 280% (с $489.2 млн до $1.87 млрд).

По состоянию на 1 января 2021 года общий объем остатка депозитов в банковской системе составил $10.8 млрд (114.7 трлн сумов), из которых $2.6 млрд (27.4 трлн сумов) (24%) — вклады физических лиц, $8.2 млрд (87.3 трлн сумов) (76%) — вклады юридических лиц.

Доля депозитов физических лиц составляют всего 24% от общего объема депозитов в банковской системе. Тем не менее темпы роста депозитов населения значительно ускорились за последние годы. В частности, темпы роста депозитов населения в национальной валюте составили 38.2% в 2018 году, 45.2% в 2019-м, 31.7% в 2020 году. Объем депозитов в иностранной валюте вырос на 2% в 2018 году, на 40.1% в 2019-м, на 27.7% — в 2020 году.

В целях повышения эффективности банковской системы и финансовой стабильности банков, а также расширения доступности банковских услуг и снижения государственной доли в банковской системе принят Указ президента Республики Узбекистан «О стратегии реформирования банковской системы Республики Узбекистан на 2020-2025 годы» в прошлом году.

Согласно указу, решено приватизировать «Ипотека-банк», «Узпромстройбанк», «Асакабанк», «Алокабанк», «Кишлок курилиш банк» и «Туронбанк». В рамках реализации стратегии в 2020 году Международная финансовая корпорация (IFC) предоставила АКИБ «Ипотека-банк» заем в узбекских сумах на эквивалентную сумму $35 млн в целях поддержки приватизации банка и увеличения кредитования малых и средних предприятий (МСП).

Более того, «Узпромстройбанк» начал осуществлять программу трансформации и преобразований. Банком сделаны первые шаги в плане коммерциализации бизнес-модели и реформирования корпоративного управления. При этом Европейский банк реконструкции и развития (ЕБРР) консультирует банк по вопросам приватизации, совершенствования казначейских операций, управления активами и пассивами. В частности, в 2020 году «Узпромстройбанк» и ЕБРР подписали заемное соглашение по привлечению кредитной линии на сумму $40 млн для финансирования отечественных производителей, экспортеров и предприятий малого и среднего бизнеса. Банк внедрил андеррайтинг, который позволяет проводить кредитные операции без участия сотрудников.

Вспыхнувшая в начале прошлого года пандемия коронавируса подтвердила факт текущей глобализации, когда ни одна из стран мира не осталась в стороне.

Регуляторы всего мира столкнулись с серьезными сложностями в обеспечении стабильности своих финансовых систем и, как итог, предприняли беспрецедентные меры реагирования в период кризиса.

Коронакризис показал необходимость форсирования внедрения инновационных технологий в финансовой-банковской системе, расширения инструментов небанковского финансирования, повышения уровня финансовой грамотности среди населения, а также разработки более прозрачных механизмов предоставления социальной поддержки уязвимым слоям населения.

В заключении следует отметить, что пандемия спровоцировала взрывной рост индустрии онлайн-заказов и доставки. Динамика роста этой отрасли должна сохраниться и в период после отмены карантинных ограничений. Таким образом, мы видим динамичный рост дистанционных безналичных платежей, развитие систем электронных денег и переводов. Это, в свою очередь, стимулирует процесс трансформации коммерческих банков в сторону цифровизации, перестройки алгоритмов обслуживания клиентов и более глубокого пересмотра процессов построения взаимоотношений с клиентами.

Безусловно, пандемия и объявленный локдаун в Узбекистане способствовали скачкообразному развитию дистанционных банковских услуг.

В частности, по состоянию на 1 января 2021 года количество пользователей дистанционных услуг составило 14.5 млн (из них 13.7 млн — физлица, 822 тысячи — хозяйствующие субъекты), что на 30% больше, чем за аналогичный период минувшего года.

Выдача Центральным банком лицензий на осуществление деятельности цифровых банков и филиалов также явилась толчком для дальнейшей цифровизации финансово-банковской системы и выделила современные подходы во взаимоотношениях между клиентом и банком.